核心观点

◼ 水电解制氢设备作为绿电-绿氢转化的核心工艺装备,在2022年备受关注,诸多央企和上市公司积极布局水电解制氢设备制造,发布水电解制氢设备产品。目前,水电解制氢国内尚未实现大功率规模化应用,国内绿氢示范应用项目及主流企业核心产品仍基本以碱性电解槽为主。

◼ 截止2022年底,全国已有超过100个已建、在建和规划中的可再生能源电解水制氢项目,其中碱性电解水制氢规模合计超过17GW。我们初步预计,到2025年我国新增可再生能源制取绿氢的供应量将达到约50万吨。

◼ 2018年以前,718、竞立及大陆的主要需求均来自于硅料行业和电厂。即使随着这些年可再生能源制氢的发展,硅料行业仍是碱性水电解设备的重要客户。而根据硅业分会的公开数据,我国多晶硅行业在2023年将继续扩产,年度将新增120万吨产能,对应水电制氢设备需求约250-350MW (50-70台1000Nm³/h)。

◼ 风险提示:技术革新不及预期,项目发展情况不及预期,成本下降不及预期,商业模式形成不达预期。

1、市场总览

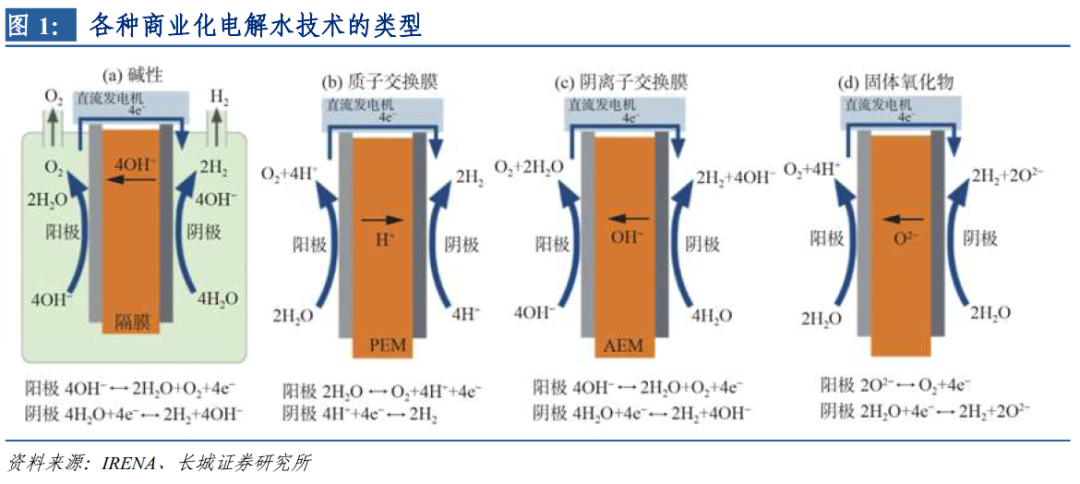

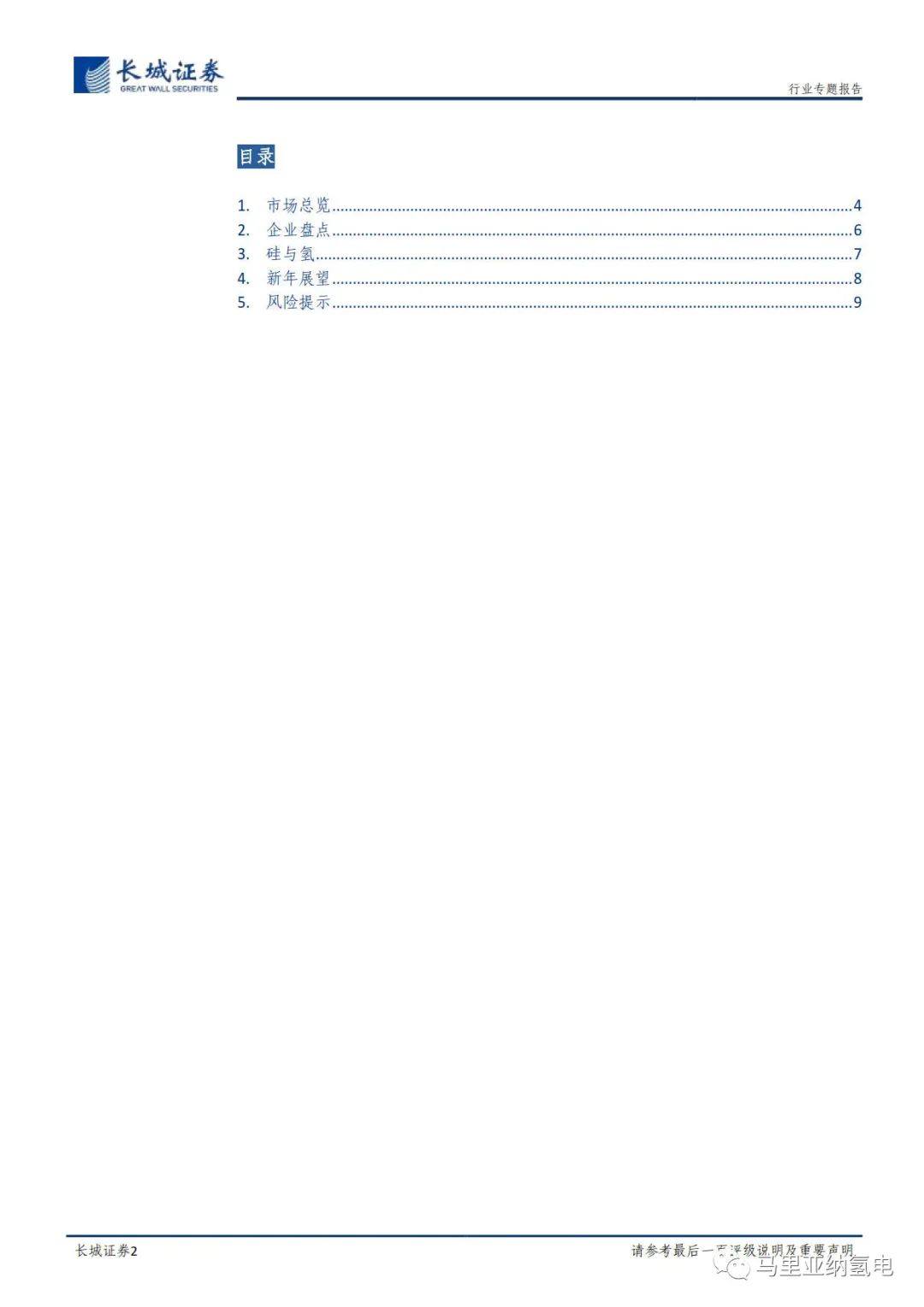

电解水制氢其基本原理是在直流电的作用下,通过电化学过程将水分子解离为氢气与氧气,分别在阴、阳两极析出。根据技术及结构原理差异,可分为碱水电解(ALK)、质子交换膜纯水电解(PEM)、阴离子交换膜水电解(AEM)、固体氧化物水电解(SOEC)等方案,前三种反应温度约在70~90摄氏度,SOEC需要在700-800摄氏度的高温下进行反应。其中碱水电解(ALK)、质子交换膜(PEM)电解制氢均已实现商业化应用,AEM和SOEC尚处在实验室开发阶段。

经过几十年发展,目前国内碱性水电解技术成熟度较高,同时没有贵金属作为设备生产原料,因此单价相对较低。相对于碱性水电解,PEM水电解拥有效率高、无碱液、体积小、安全可靠、动态响应好等优点,但由于质子交换膜等核心零部件仍依赖进口,其成本仍是ALK的约5至6倍,国内尚未实现大功率规模化应用。当前国内可再生能源制氢示范应用项目及主流企业核心产品仍基本以碱性电解槽为主。

根据行业调研以及氢促会月刊、高工氢电微信公众号等发布的行业数据,2021年中国电解水制氢设备市场规模超过9亿元人民币,出货量超过350MW,2022年估计全年中国碱性电解水制氢设备的出货量约780MW,电解槽总出货量在800MW左右,在2021年基础上实现翻番。我国头部电解水制氢装备制造企业的市场占有率仍然较高,市场相对集中,全年头部企业设备交付金额超过10亿元人民币,合同签定量超15亿元,Top3企业电解槽总市场占有率接近80%。

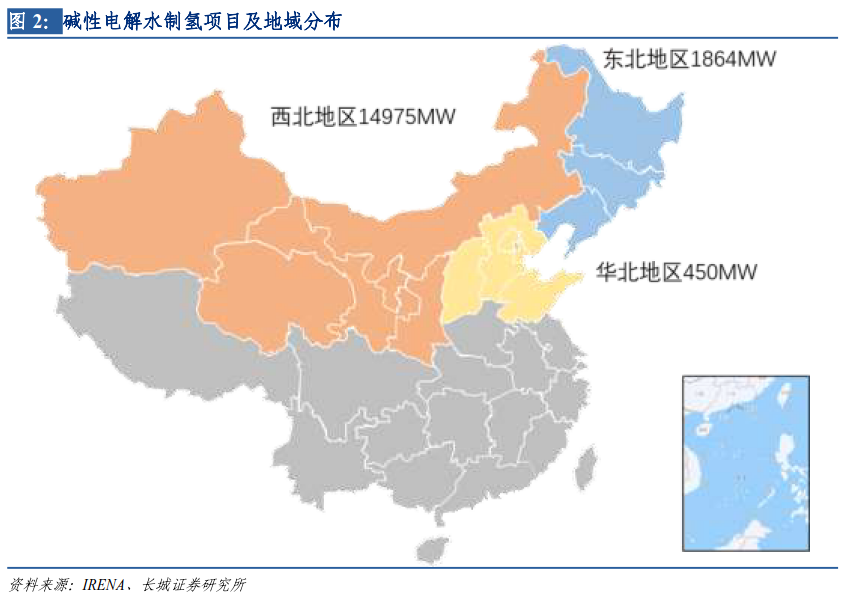

根据我们自建氢能项目数据库,截止2022年底,全国已有超过100个已建、在建和规划中的可再生能源电解水制氢项目,其中超半数项目公布了电解水制氢的类型和制氢规模,其中碱性电解水制氢规模合计超过17GW,这些项目主要分布在西北地区、华北地区和华南地区,三区制氢规模占比超95%。由于前述项目规划期从2025到2035年不等,综合考虑土地等因素,我们初步预计,到2025年我国新增可再生能源制取绿氢的供应量将达到约50万吨。

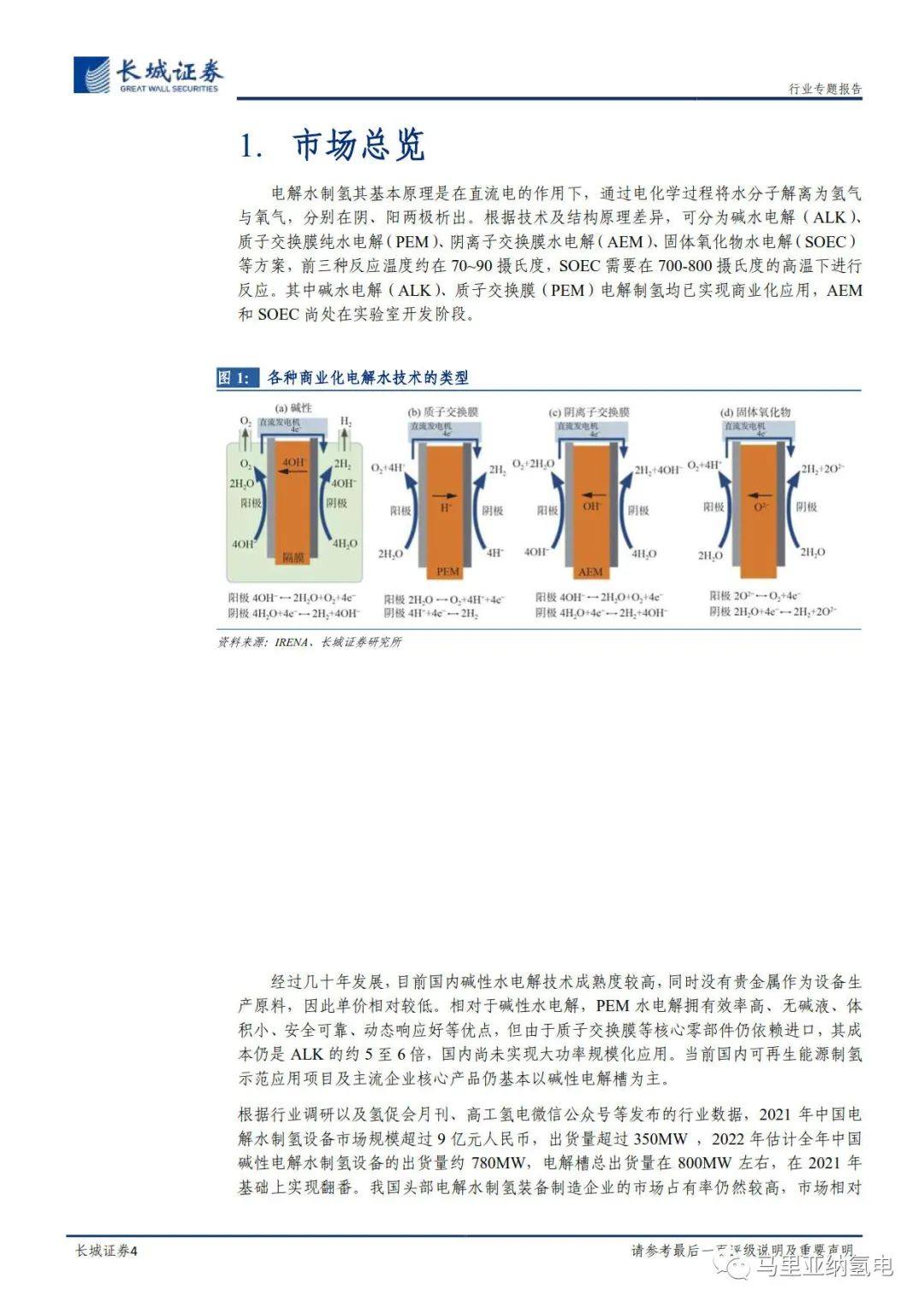

2022年我国已建和正在建设中最大的可再生能源制氢示范应用项目是中国石化新疆库车绿氢示范项目,也是全球在建的最大光伏绿氢生产项目。项目共采购1000Nm³/h的碱性电解槽52套,折合制氢用电负荷260MW,占今年我国水电解制氢交付量的接近1/3,投产后年产绿氢可达2万吨,对推动绿氢产业链发展、推进能源产业转型升级、促进新疆地区经济社会发展、保障国家能源安全具有重要意义。根据公开信息,该项目于2021年11月30日正式启动建设,2022年5月6日进行了制氢设备评标结果公示,由中国船舶重工集团公司第七一八研究所、考克利尔竞立(苏州)氢能科技有限公司等三家企业共同提供52台碱性电解水制氢设备。2022年11月20日,随着最后一台电解槽(50t)吊装就位,标志着新疆库车绿氢示范项目制氢厂大型设备吊装完毕,完成所有电解制氢设备交付,下一步将进入主要设备安装阶段。

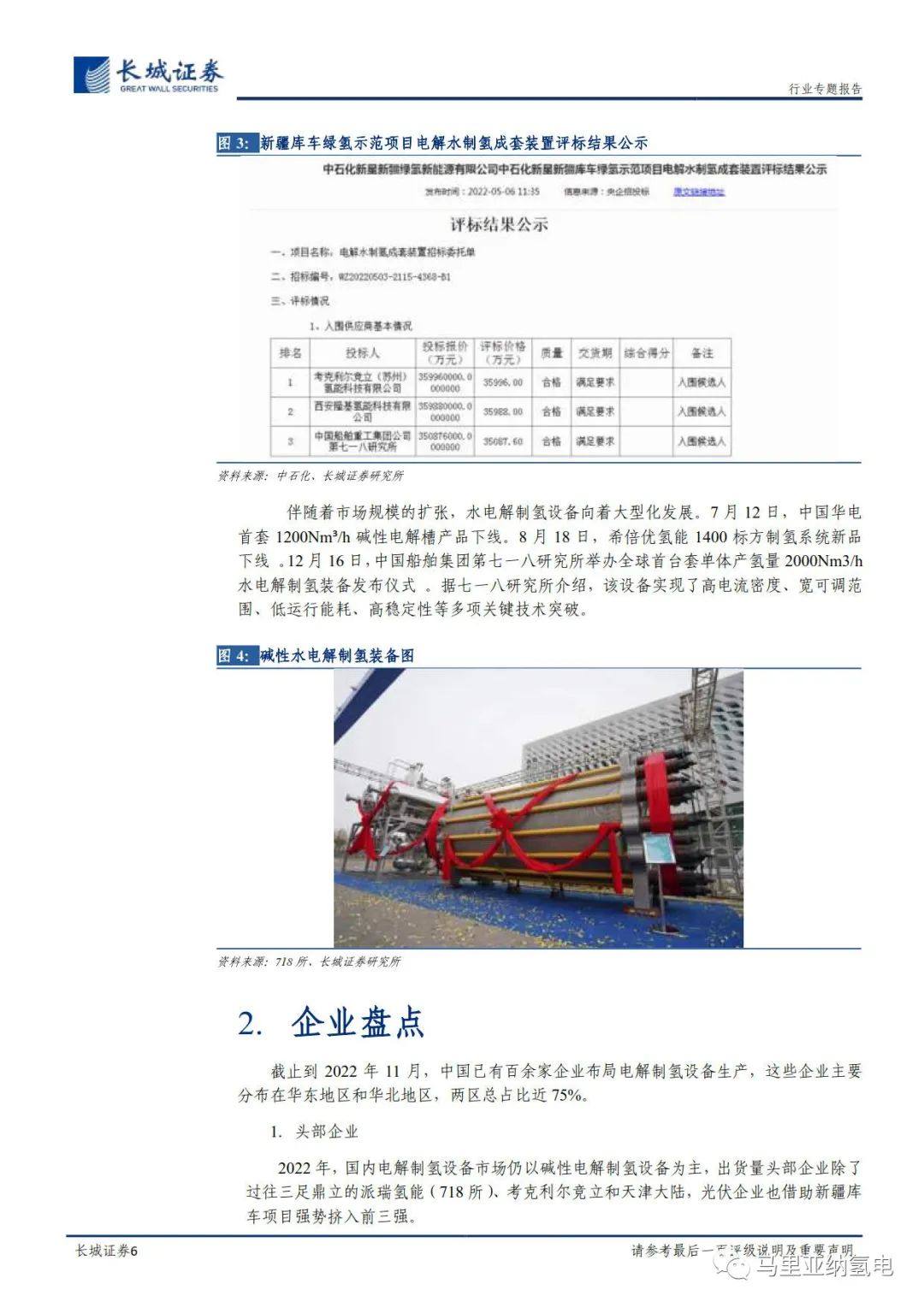

随着市场的高速增长,市场的规模化需求也促使水电解制氢设备不断往大型化发展。7月12日,中国华电首套1200Nm³/h碱性电解槽产品下线。8月18日,希倍优氢能1400标方制氢系统新品下线。12月16日,中国船舶集团第七一八研究所举办全球首台套单体产氢量2000Nm³/h水电解制氢装备发布仪式。据七一八研究所介绍,该设备实现了高电流密度、宽可调范围、低运行能耗、高稳定性等多项关键技术突破。

2、企业盘点

截止到2022年11月,中国已有百余家企业布局电解制氢设备生产,这些企业主要分布在华东地区和华北地区,两区总占比近75%。

1)头部企业

2022年,国内电解制氢设备市场仍以碱性电解制氢设备为主,出货量头部企业除了过往三足鼎立的派瑞氢能(718所)、考克利尔竞立和天津大陆,光伏企业也借助新疆库车项目强势挤入前三强。

中船(邯郸)派瑞氢能科技有限公司是中国船舶集团第七一八研究所全资子公司,中国船舶第七一八研究所隶属于中国船舶集团有限公司创立于1966年,注册于河北省邯郸市。是集科研开发、设计生产、技术服务于一体的国家级军工科研院所。公司以七一八研究所六十余年在氢能领域的技术实力和工程经验为依托,是目前国内氢能装备产业链较为完备的科研生产企业,现有各类专业技术人员360人,拥总建筑面积达21500平方米,可年产碱性制氢装备350台(套)、PEM纯水制氢装备120台(套),以及进行各型加氢站建设。其中水电解制氢装备在全国市场的占有率保持领先地位。公司从1984年开始利用军工技术开发出加压水电解制氢装置,现已形成四大系列,20多种规格、产气量0.5Nm³/h~2000Nm³/h的系列水电解制氢装置,并先后为制氢装置配套开发了系列氢气纯化装置,及系列氧气纯化装置,到目前为止,公司水电解制氢装置已生产销售一千多台套,氢气干燥、纯化装置、变压吸附装置、甲醇制氢装置等400多台套,累计产值超30亿元,用户遍及全国各地,并出口三十几个国家和地区。

考克利尔竞立(苏州)氢能科技有限公司是比利时John Cockerill集团在承接了苏州竞立制氢设备有限公司全部的人员和知识产权的基础上,增大研发力量、更新设备、扩大产能建立的,专注于碱性电解水制氢设备的研发、生产、销售,定位为John Cockerill集团氢能业务在中国区的总部。2021年公司生产了超50台产氢量1000Nm³/h电解水制氢设备,参与了1200Nm³/h和1300Nm³/h电解水制氢设备的研发和生产。2022年产能达1GW,具备生产超大型电解水制氢设备的技术和能力,预计下半年将交付1500Nm³/h电解水制氢设备,公司拥有近50项专利技术。全球市场占有率超35%(彭博财经2021年度数据)。

天津市大陆制氢设备有限公司成立于1994年,公司注册资本为3000万元。主要生产碱性水电解制氢设备和气体纯化设备,碱性水电解制氢装置已形成系列化,产气量最大可达1000Nm³/h,有70名员工,超过400套设备在全球30多个国家使用,参加了氢能方面9个国家标准的编制工作。

2)新进企业

除了已经入局的国电投氢能公司、华电、中能建等巨头外,2022年又有数十家央企和上市公司布局电解制氢设备制造。据不完全统计,包括中国华能、宝武集团等央企国企,十余家光伏、风电、电力设备、重型机械等领域的上市公司,以及国富氢能、奥扬科技、华易氢元等科技企业在内的数十家企业发布了碱性电解制氢设备产品。

3、硅与氢

2018年以前,718、竞立及大陆的主要需求均来自于硅料行业和电厂。即使随着这些年可再生能源制氢的发展,硅料行业仍是碱性水电解设备的重要客户。近几年来,随着我国光伏行业的快速发展,特别是“双碳”目标确立后,硅料价格随着我国及全球的光伏装机需求一路高歌猛进至300元每公斤,大批资本也被丰厚的利润所吸引,一大批高纯多晶硅项目陆续上马,为水电解制氢设备提供了大量需求。

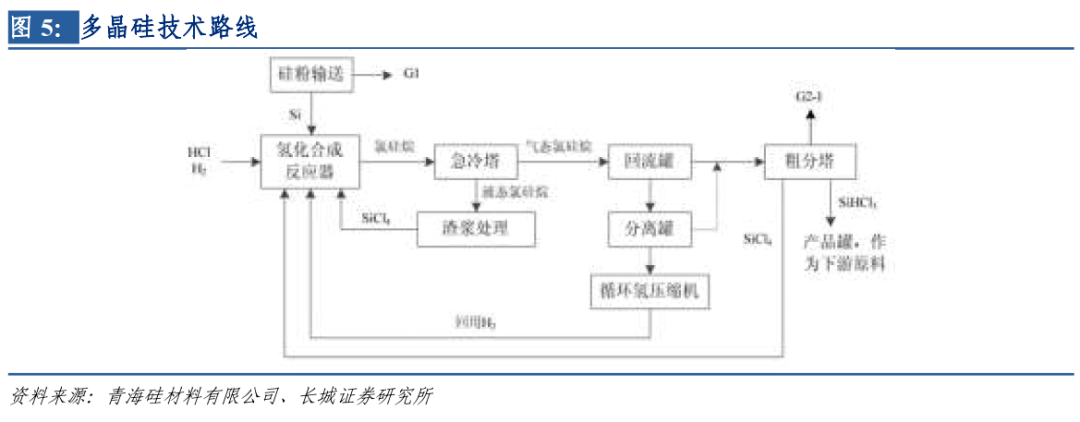

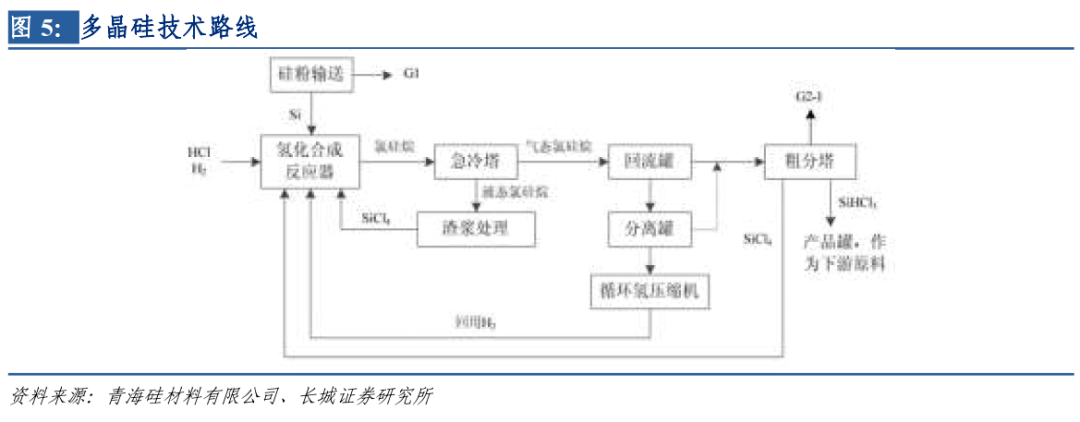

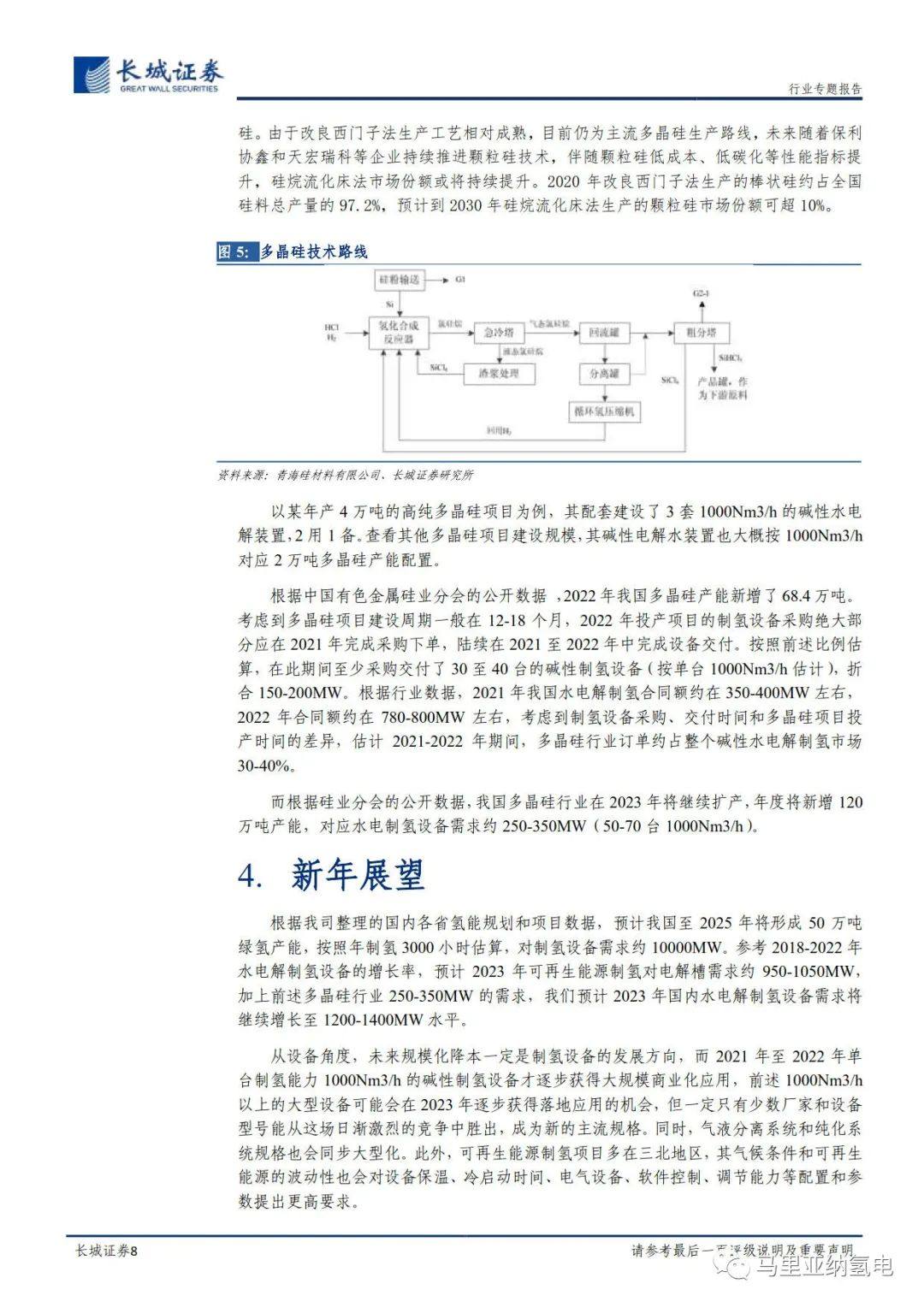

目前多晶硅环节存在两种技术路线:改良西门子法(产物为棒状硅)和硅烷流化床法(产物为颗粒硅)。其中改良西门子法在1100°C左右的高纯硅芯上用高纯氢还原高纯三氯氢硅,生成多晶硅沉积在硅芯上。而硅烷流化床法一般是以硅烷或氯硅烷作为硅源气、以氢气作为载气,在添加四氯化硅的基础上,将工业硅在硅烷流化床内转化为颗粒多晶硅。由于改良西门子法生产工艺相对成熟,目前仍为主流多晶硅生产路线。2020年改良西门子法生产的棒状硅约占全国硅料总产量的97.2%,预计到2030年硅烷流化床法生产的颗粒硅市场份额可超10%。

以某年产4万吨的高纯多晶硅项目为例,其配套建设了3套1000Nm³/h的碱性水电解装置,2用1备。查看其他多晶硅项目建设规模,其碱性电解水装置也大概按1000Nm³/h对应2万吨多晶硅产能配置。

根据中国有色金属硅业分会的公开数据,2022年我国多晶硅产能新增了68.4万吨。考虑到多晶硅项目建设周期一般在12-18个月,2022年投产项目的制氢设备采购绝大部分应在2021年完成采购下单,陆续在2021至2022年中完成设备交付。按照前述比例估算,在此期间至少采购交付了30至40台的碱性制氢设备(按单台1000Nm³/h估计),折合150-200MW。根据行业数据,2021年我国水电解制氢合同额约在350-400MW左右,2022年合同额约在780-800MW左右,考虑到制氢设备采购、交付时间和多晶硅项目投产时间的差异,估计2021-2022年期间,多晶硅行业订单约占整个碱性水电解制氢市场30-40%。

而根据硅业分会的公开数据,我国多晶硅行业在2023年将继续扩产,年度将新增120万吨产能,对应水电制氢设备需求约250-350MW(50-70台1000Nm³/h电解制氢设备)。

4、新年展望

根据我司整理的国内各省氢能规划和项目数据,预计我国至2025年将形成50万吨绿氢产能,按照年制氢3000小时估算,对制氢设备需求约10000MW。参考2018-2022年水电解制氢设备的增长率,预计2023年可再生能源制氢对电解槽需求约950-1050MW,加上前述多晶硅行业250-350MW的需求,我们预计2023年国内水电解制氢设备需求将继续增长至1200-1400MW水平。

从设备角度,未来规模化降本一定是制氢设备的发展方向,而2021年至2022年单台制氢能力1000Nm³/h的碱性制氢设备才逐步获得大规模商业化应用,前述1000Nm3/h以上的大型设备可能会在2023年逐步获得落地应用的机会,但一定只有少数厂家和设备型号能从这场日渐激烈的竞争中胜出,成为新的主流规格。同时,气液分离系统和纯化系统规格也会同步大型化。此外,可再生能源制氢项目多在三北地区,其气候条件和可再生能源的波动性也会对设备保温、冷启动时间、电气设备、软件控制、调节能力等配置和参数提出更高要求。

随着未来更多电解制氢设备需求的释放,龙头企业也均在规划扩产,2022年9月,派瑞氢能邯郸新工厂投入运行,2022年10月,考克利尔竞立常州工厂正式投入运行,几大光伏龙头企业的制氢设备制造工厂也在规划建设中。而2023年也将会有更多企业布局碱性和PEM水电解制氢设备生产制造和上下游产业链。可以预见的是,随着新玩家的不断加入和产能的持续扩张,整个行业的竞争将更趋激烈,也许在不远的未来,水电解制氢设备产业将会迎来新的变革。

5、风险提示

风险因素:技术革新不及预期,项目发展情况不及预期,成本下降不及预期,商业模 式形成不达预期。

来源:长城证券,分析师:于夕朦

艾邦氢能产业链通讯录,目前有2200人加入,如亿华通、清极能源、氢蓝时代、雄韬、氢牛、氢璞、爱德曼、氢晨、喜马拉雅、明天氢能、康明斯、新源动力、巴拉德、现代汽车、神力科技、中船712等等,可以按照标签筛选,请点击下方关键词试试

资料下载:

艾邦氢能产业链通讯录,目前有2200人加入,如亿华通、清极能源、氢蓝时代、雄韬、氢牛、氢璞、爱德曼、氢晨、喜马拉雅、明天氢能、康明斯、新源动力、巴拉德、现代汽车、神力科技、中船712等等,可以按照标签筛选,请点击下方关键词试试

资料下载: