从制氢成本和氢气供求结构看氢市场潜力

摘 要

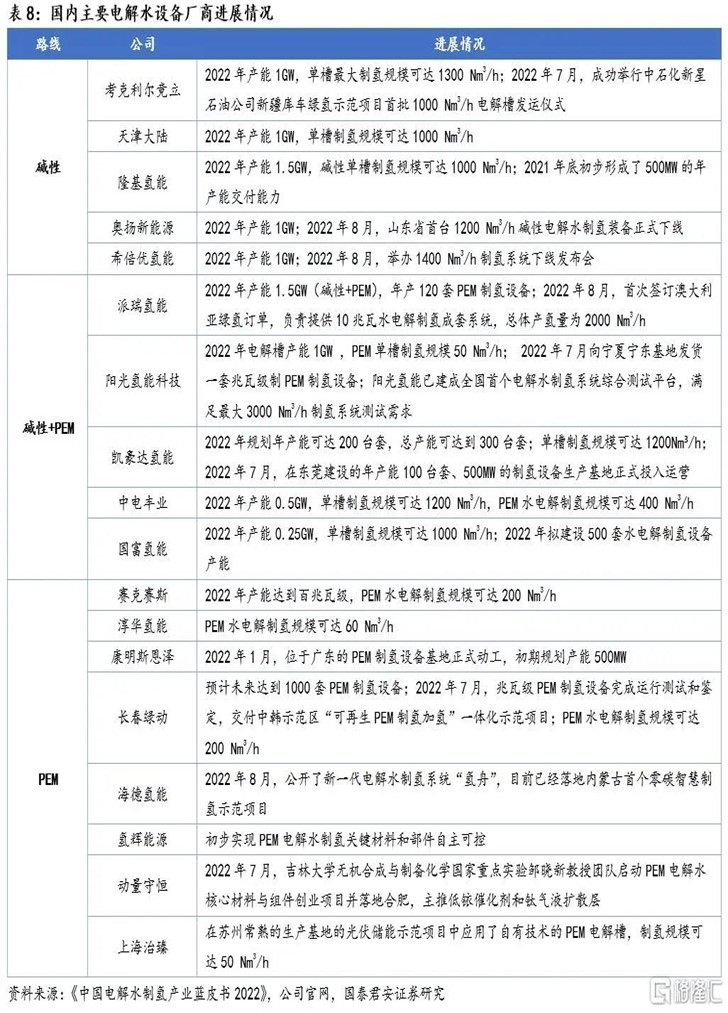

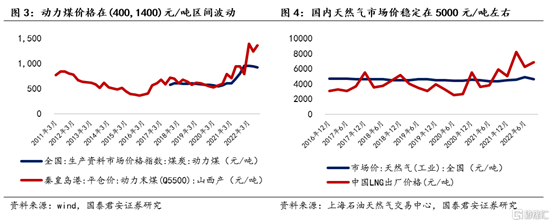

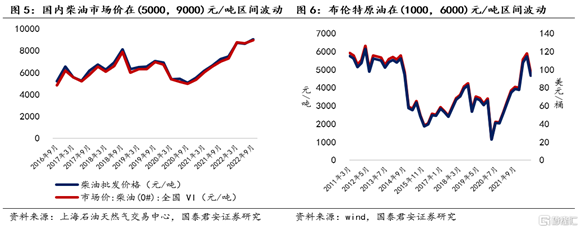

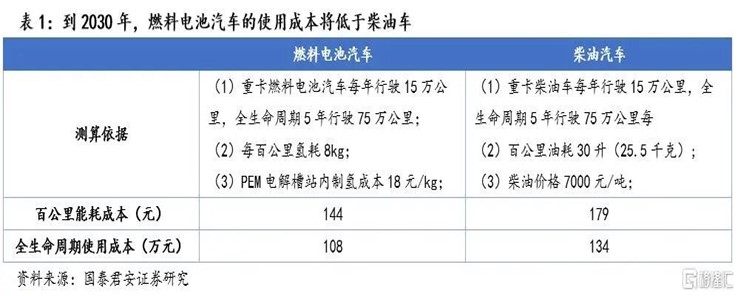

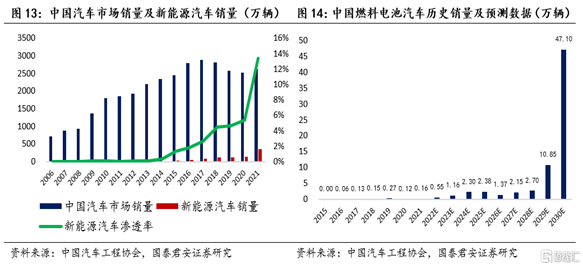

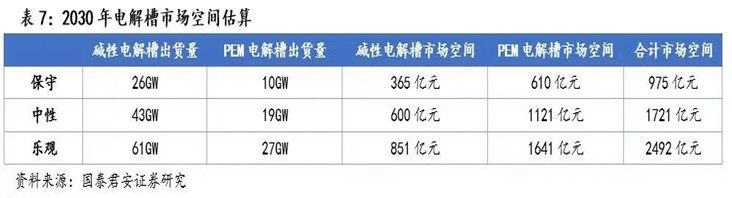

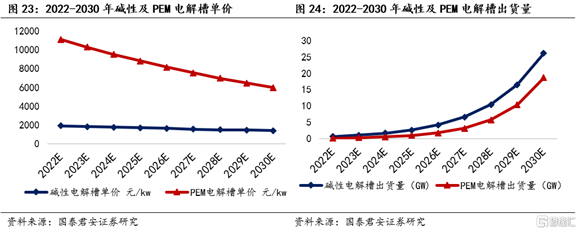

绿氢替代灰氢,新辟燃料电池+电解槽的千亿市场蓝海。预计到2030年,燃料电池+电解槽市场空间超2000亿元,电解槽市场将达燃料电池市场的6倍。燃料电池系统市场空间近300亿元。参考新能源汽车降本速度和渗透率,2030年燃料电池汽车销量将达47万辆(累计保有量70万辆),按每辆车110kw估算,对应燃料电池系统的市场空间为295亿元。电解槽市场空间近1700亿元,PEM电解槽市场占比超过65%。考虑电解槽的不同应用场景,碱性电解槽更适用于工业用氢,PEM电解槽更适用于加氢站用氢:①按照2030年光伏电价0.2元/kWh测算,碱水制氢成本为12元/kg,相比煤制氢成本11元/kg(动力煤900元/吨)、天然气制氢成本18元/kg(天然气3.5元/m³)将具备经济性;基于成本经济性考量,以碱水制氢在工业用氢的渗透率30%计算,2030年碱性电解槽出货量超40GW(年有效工作5000小时),对应市场空间达600亿元。②按照2030年光伏电价0.2元/kWh测算,PEM制氢成本为18元/kg,氢燃料电池重卡的百公里能耗成本144元(百公里氢耗8kg),低于柴油重卡的百公里能耗成本179元(百公里油耗30L,柴油价格7000元/吨);基于成本经济性考量,以PEM制氢在加氢站用氢的渗透率50%计算,2030年PEM电解槽出货量接近20GW(年有效工作3500小时),对应市场空间超1100亿元。电解槽市场迎来发展窗口期。目前,国内主流碱性电解槽企业均已具备1000Nm³/h以上大功率电解槽的生产能力,2022年碱性电解槽已披露产能接近11GW;PEM电解槽方面,最大单槽产氢量为200Nm³/h,国内厂商产能合计百兆瓦级。

风险提示:燃料价格波动,成本下降低于预期,核心技术突破不及预期,产业政策不及预期

-

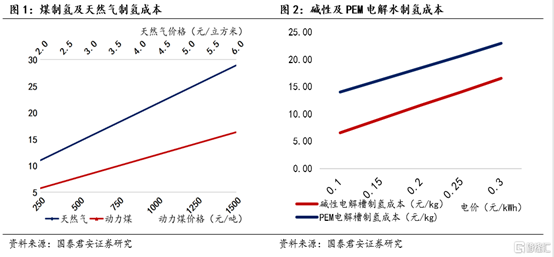

绿氢经济性将至,氢能源优势凸显

按照2030年,光伏电价0.2元/kWh测算,碱水制氢成本12元/kg,PEM制氢成本18元/kg;相比传统能源价格,煤制氢成本11元/kg(动力煤900元/吨)、天然气制氢成本18元/kg(天然气3.5元/m³),绿氢较灰氢(煤制氢、天然气制氢)将具备一定经济性。

从能源使用成本看,到2030年,燃料电池重卡的百公里能耗成本为144元,柴油重卡的百公里能耗成本为179元,重卡加氢具备经济性。

-

从需求侧看,工业用氢仍将占据主导

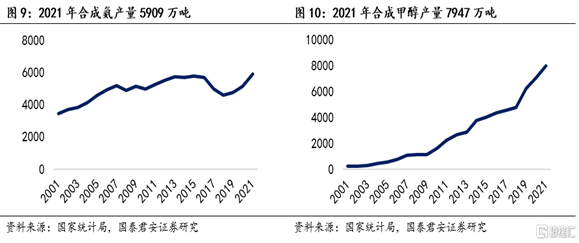

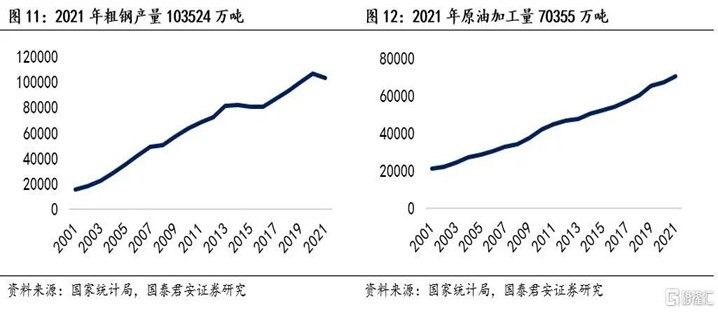

2020年,国内用氢需求总量为3342万吨,主要应用于合成氨、合成甲醇以及石油炼化等工业领域。到2030年,工业用氢及燃料电池用氢需求可达到4473万吨,其中工业用氢占比接近90%。

2.1. 工业用氢需求将达4000万吨,钢铁炼化占比明显提升

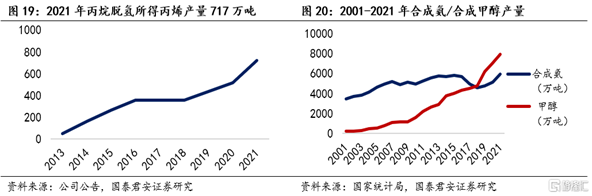

从目前的工业用氢结构看,2021年工业用氢总量接近3500万吨,以合成甲醇(37%)、合成氨(31%)和石油炼化(29%)为主,钢铁炼化占比尚低(仅3%)。以2021年数据为基点,结合各行业的脱碳减排目标,2030年工业用氢需求接近4000万吨。

2.2. 燃料电池用氢需求将超500万吨

参考新能源汽车降本速度和渗透率,到2030年燃料电池汽车保有量将达到70万辆;按燃料电池汽车百公里氢耗5kg,年行驶里程15万公里估算,燃料电池用氢需求为525万吨。

3. 从供给侧看,绿氢替代灰氢趋势凸显

目前的氢气供给以煤制氢、天然气制氢为主,合计占比达80%;工业副产氢占比18%,电解水制氢占比不到2%。按工业副产氢提供的氢源外,其余灰氢(煤制氢、天然气制氢)由电解水制氢来替代;其中,碱水制氢更适合工业用氢,PEM制氢更适合加氢站用氢,在中性预期下,2022至2030年,碱性电解槽和PEM电解槽的累计出货量分别为105GW和42GW。

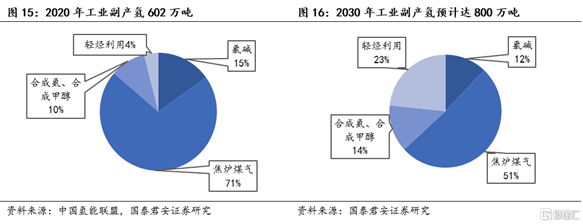

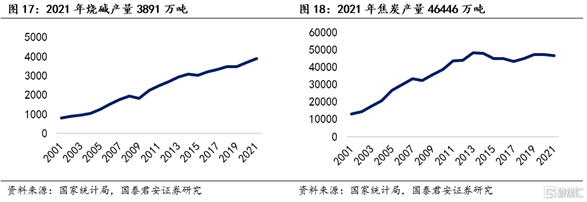

3.1. 工业副产氢将达800万吨,焦炉煤气贡献接近50%

2020年,工业副产氢总量接近600万吨,其中焦炉煤气副产氢占比最大达70%。以2020年数据为基点,结合各工业品产量及投产情况,预计到2030年工业副产氢产能将达800万吨,焦炉煤气副产氢占比接近50%。

4. 燃料电池+电解槽的千亿蓝海市场

到2030年,燃料电池+电解槽市场空间超2000亿元,电解槽市场将达燃料电池市场的6倍。

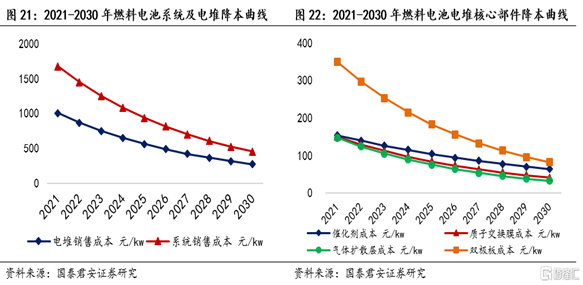

4.1. 燃料电池电堆降本助推下游燃料电池车销量增长

预计到2030年,燃料电池电堆销售成本有望降至274元/kw,燃料电池系统销售成本降至456元/kw。

参考新能源汽车降本速度和渗透率,2030年燃料电池汽车销量达47万辆,按照每辆车110kw估算,对应保守/中性/乐观条件下,2030年燃料电池系统市场空间为207亿元/295亿元/422亿元。

4.2. 绿氢趋势下,PEM电解槽市场可期

中性预期下,碱性电解槽和PEM电解槽出货量分别按年复合增速68%和80%增长,2030年碱性电解槽的出货量为43GW、PEM电解槽的出货量为19GW,对应市场空间合计约1700亿元,PEM电解槽市场占比超过65%。

4.3. 电解槽市场空间广阔,产业链活跃度提升

目前,国内主流碱性电解槽企业均已具备1000Nm³/h以上大功率电解槽的生产能力,预计2022年碱性电解槽披露产能接近11GW,应用于电力、冶金、化工、电子等领域;PEM电解槽方面,实际对外出货的企业仍然较少,已披露的最大单槽产氢量为200Nm³/h,国内厂商产能合计百兆瓦级,应用于电子加工、半导体、电力、金属粉末加工和高校实验室领域。